文/末日机甲

7月2日,发审委审核上海华峰铝业、湖北均瑶大健康饮品、重庆顺博铝合金、广州若羽臣科技等4家公司的IPO申请,审核结果是全获通过。这样,除上海罗曼照明科技在上会前被取消审核外,到7月2日,发审委2020年共审核79家公司的IPO申请,其中76家获通过,只有北京嘉曼服饰1家被否决,有2家被暂缓表决,通过率高达96.20%。

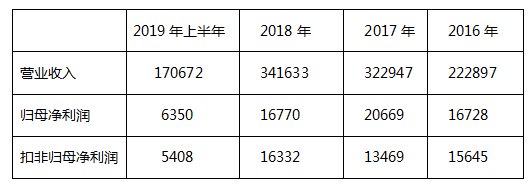

单位:万元

注:净利润指扣非归母净利润

过会的上海华峰铝业,公司主要从事铝板带箔的研发、生产和销售。除发行人外,实际控制人尤小平控制的其他企业多达70余家,其中2家为上市公司:华峰超纤和华峰氨纶。尤小平未担任发行人任何职务。报告期关键管理人员薪酬总额变动巨大,2017年、2018年只是2016年的近50%。2018年末短期借款激增3.27倍。报告期:发行人存在与控股股东、实际控制人控制的其他企业间共用客户和供应商渠道的情况;应收账款周转率、存货周转率显著低于同行可比上市公司平均值;公司毛利率持续下降,但大幅高于同行业可比上市公司平均值;市场推广费异常高于同行业可比上市公司平均水平。

过会的湖北均瑶大健康饮品,主营含乳饮料中常温乳酸菌饮品的研发、生产和销售。2017年、2018年、2019年,员工离职率分别为60.17%、64.21%及 52.53%,异常的高。公司小股东、创始人王均瑶的女儿王滢滢尚未对本次发行事宜发表意见。控股股东均瑶集团通过个人备用金账户向许彪等4人转账。发行人解释上述转账属于股东对许彪等4人在集团长期贡献的个人奖励,模拟成发行人分红口径进行计算。报告期公司产品相对单一,乳酸菌饮品销售收入占公司全部主营业务收入的95%以上。

过会的重庆顺博铝合金,主营业务为再生铝合金锭的生产和销售,实现铝资源的循环利用。兄弟3人及其姐夫是公司实际控制人,都来自浙江永康市。2015年7月28日公司股票挂牌新三板,股票代码833081。2018年10月12日起终止挂牌。公司IPO申请曾在2017年12月5日被发审会否决。

过会的广州若羽臣科技,是面向全球优质消费品牌的电子商务综合服务提供商。2015 年 12 月 公司股票挂牌新三板,证券代码834647,2017 年 10 月摘牌。报告期营业收入和净利润均快速增长。实际控制人为夫妻俩,均是1985年出生。公司曾在1个月前的6月11日上会审核,憾被暂缓表决。

一、上海华峰铝业股份有限公司

(一)基本信息

公司主要从事铝板带箔的研发、生产和销售。公司生产的铝板带箔按用途主要分为铝热传输材料和新能源汽车用电池料。

公司成立之初即为股份有限公司,成立于2008年7月10日,目前总股本7.489亿余元。

目前公司有一家全资子公司重庆华峰。截至2019年6月末,员工总数1765人。

(二)控股股东、实际控制人

公司控股股东为华峰集团,其直接持有公司 73.52%的股份,并且华峰集团为平阳诚朴的执行事务合伙人杭州天准的 100%控股股东,平阳诚朴直接持有公司 16.02%的股份。

公司的实际控制人为尤小平,直接持有控股股东华峰集团 79.6308% 的股份,并通过华峰集团间接持有公司股东平阳诚朴的投资份额。

尤小平先生,1958 年生,第十一、十二届全国人民代表大会代表,中国石油和化学工业协会副会长,浙江省工商联第八、九届常务委员。现任公司控股股东华峰集团董事局主席,同时兼任华峰集团多家控股子公司董事长。尤小平未担任发行人任何职务。

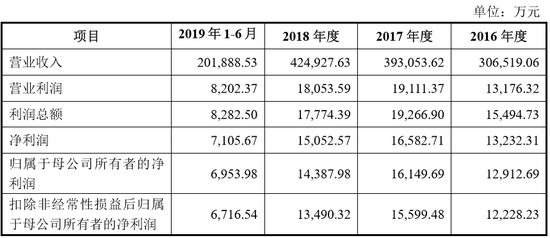

(三)报告期业绩略有波动

2016年、2017年、2018年及2019年上半年,公司实现营业收入分别为22.29亿元、32.29亿元、34.16亿元及17.07亿元,扣非归母净利润分别为1.56亿元、1.35亿元、1.63亿元及0.54亿元。

单位:万元

(四)主要关注点

1、实际控制人未在公司任职,旗下有74家公司,其中2家上市公司

除发行人及发行人的全资子公司之外,公司实际控制人尤小平还控制了74家企业,其中2家上市公司:2011年上市的上海华峰超纤材料(300180)、2006年上市的浙江华峰氨纶(002064)。

公司实际控制人尤小平未在发行人处担任公司董、监、高职,这在拟上市公司中很少见。

招股书解释:尤小平虽不在发行人处任职,但自发行人设立以来,华峰集团一直为发行人的绝对控股股东,尤小平是华峰集团的绝对控股股东,公司有 89.54%的表决权由尤小平控制。尤小平通过支配发行人的股份表决权能够决定发行人董事会半数以上成员选任,进而影响董事会的决策。同时,尤小平通过影响华峰集团在发行人股东大会的表决权,进而影响股东大会相应的决策。因此,尤小平虽然不在发行人处任职,但其可通过行使表决权、提名董事等各方面实现对发行人的控制。

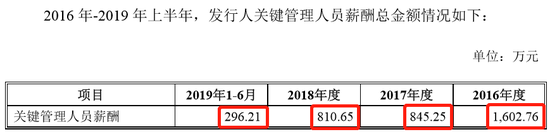

2、关键管理人员薪酬总额变动巨大,2017年、2018年只是2016年的近50%

公司招股说明书第七节“同业竞争与关联交易”披露了报告期发行人关键管理人员薪酬总金额。2016年度1603万元,2017年、2018年分别只有845万元、811万元,几近腰斩。

对此异常情况,招股书解释:

2016 年关键管理人员薪酬相对 2017 年、2018 年较高,主要系公司 2016 年业绩较 2015 年实现大幅增加,净利润增长 88.12%,因而公司对关键管理人员的年终绩效考核较好,并对部分高管给予了特殊贡献奖,主要为陈国桢、高勇进。2017 年相对 2016 年下降的原因是:公司业绩较 2016 年小幅增长,也无被授予特殊贡献奖人员;存在部分关键管理人员退休、离职,如陈为高、谭军。2018 年公司关键管理人员薪酬无重大调整,因公司营业收入相对 2017 年无大幅上涨 和下降。2019 年 1-6 月管理人员工资水平相比 2018 年度保持稳定,因计提的奖金金额相比去年同期有所下降,故薪酬总额占营业收入的比重有所下降。

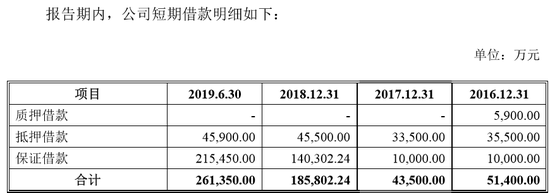

3、2018年末短期借款激增3.27倍

2016年末、2017年末,公司短期借款分别为5.14亿元、4.35亿元,到2018年末短期借款余额激增至18.58亿元,比2017年末增长327%。2019年6月末,短期借款进一步上升到26.14亿元。

招股书解释:主要由于自 2018 年起公司通过控股股东往来款、票据等方式融资规模大幅减少,增加抵押借款、保证 借款以满足日常生产经营流动性需求。

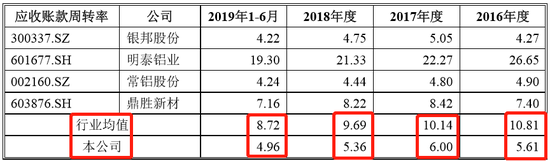

4、应收账款周转率、存货周转率显著低于同行可比上市公司平均值

2016年、2017年、2018年及2019年1-6月,同行可比上市公司的应收账款周转率分别为10.81、10.14、9.69及8.72,而公司的对应数据分别为5.61、6、5.36及4.96,差不多只有同行可比上市公司平均值的50%。

存货周转率也是类似情况,公司的存货周转率也差不多是同行可比上市公司平均值的一半。

招股书解释:发行人存货周转天数较长、存货周转率较低的原因系公司为保障产品的及时交货率,在制品备货较多。

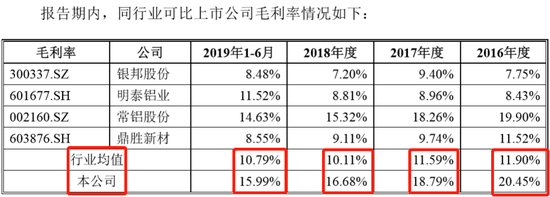

5、公司毛利率持续下降,但大幅高于同行业可比上市公司平均值

2016年、2017年、2018年及2019年上半年,公司毛利率分别为22%、21.25%、18.12%及16.44%,持续下降。

虽然公司报告期毛利率持续下降,但仍大幅高于同行业可比上市公司毛利率平均值,更确切地说,比同行业任何一家上市公司都要高。

2016年、2017年、2018年及2019年上半年,同行业可比上市公司毛利率平均值分别为11.90%、11.59%、10.11及10.79,公司分别比这个平均值约高9个点、7个点、6个点、5个点。同行业4家可比上市公司中,毛利率最高的是常铝股份,但每年毛利率都比公司低。

招股书解释:发行人毛利率水平高于同行业可比上市公司,主要由于加工费较高,以及产品结构不同。

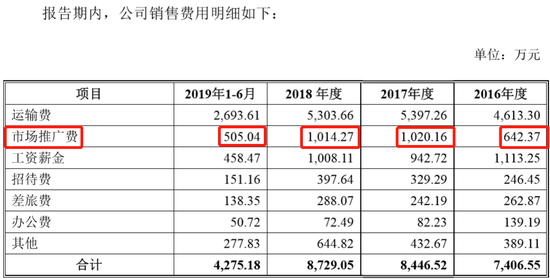

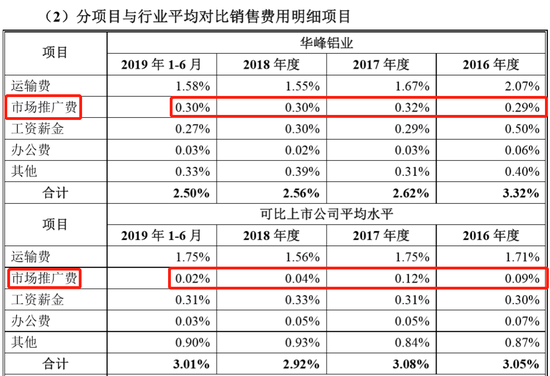

6、市场推广费异常高于同行业可比上市公司平均水平

公司销售费用中有一项是市场推广费,2016年、2017年、2018年及2019年上半年,公司的市场推广费分别为642万元、1020万元、1014万元及505万元。

公司的每年市场推广费占各年营业收入的比例分别为0.29%、0.32%、0.30%及0.30%,相当稳定。但与同行可比上市公司市场推广费占营业收入的平均比例一对照,问题就出来了,公司的比例异常地高。

7、美国是公司产品的主要销售市场之一,受贸易摩擦影响

公司产品销售遍布国内外,报告期内,公司外销业务占主营业务收入比例分别为33.08%、35.67%、33.51%和33.33%,美国市场占比分别为6.09%、7.95%、 3.68%和 4.51%,美国市场是公司产品的主要销售市场之一。

2018 年 2 月 28 日,美国商务部发布对中国铝箔产品反倾销和反补贴调查的终裁定,中国铝箔生产商和出口商出口至美国的铝箔产品反倾销税率为 48.64%-106.09%,反补贴税率为 17.14%-80.97%。2018 年 4 月 17 日和 2018 年 6 月 18 日,美国商务部宣布对进口自中国的铝合金薄板分别作出反补贴、反倾销初裁,中国铝箔生产商和出口商出口至美国的铝合 金薄板反补贴税率为31.10%-113.30%,缴纳周期为90天,反倾销幅度为167.16%。

2019 年 5 月 7 日,欧亚经济联盟发布公告,决定对原产自中国及阿塞拜疆 的铝带产品发起反倾销调查。2019 年 9 月 16 日,阿根廷生产和劳工部发布2019/930 号决议,发布对原产于中国的铝板反倾销初裁,决定征收 70%的临时反倾销税。

(五)发审会议询问的主要问题

1、发行人主要从事铝板带箔的生产和销售,报告期内发行人收入持续增长,外销业务占比较高。发行人采用“铝锭价格+加工费”的销售定价模式,报告期内价格持续下降。请发行人代表说明:(1)报告期内发行人收入增长的原因及合理性,收入增长是否具有可持续性;下游行业的周期变化是否会对发行人的经营业绩造成重大不利影响,相关风险因素是否已经充分披露;(2)发行人报告期内加工费持续下降的原因,未来是否存在持续下降的风险;同类产品加工费远高于同行业可比公司的原因及合理性;(3)发行人毛利率明显高于同行业可比公司的原因及合理性;(4)新冠疫情对发行人近期生产经营及财务状况的影响,预计2020上半年的生产经营及财务数据。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期内,发行人存在与控股股东、实际控制人控制的其他企业间共用客户和供应商渠道的情况。请发行人代表说明:(1)共用客户和供应商渠道的商业合理性和必要性;(2)重叠供应商采购金额占比逐年上升的原因及合理性,华峰系公司包括发行人在内向重叠供应商采购是否存在一揽子交易安排;(3)发行人与控股股东、实际控制人控制的其他企业向主要重叠供应商采购的产品或劳务的金额,发行人采购重叠供应商的商品或劳务与控股股东、实际控制人控制的其他企业是否能清楚区分,货款支付是否独立完成;(4)发行人与控股股东、实际控制人控制的其他企业是否存在采购相同产品或劳务的情形,采购价格是否公允,是否存在利益输送及其他利益安排等情形;(5)发行人、控股股东或实际控制人、发行人董监高与重叠供应商或客户是否存在关联关系,是否存在非经营性资金往来或其他利益安排。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、发行人报告期主要供应商存在一定的变动,前五大供应商占比较高,部分供应商为新合作供应商。铝锭供应商主要为贸易公司,且铝锭采购均价基本平稳。请发行人代表说明:(1)报告期产品售价受现货铝均价影响较大,但铝锭采购价却保持平稳的原因及合理性;(2)报告期向贸易公司采购,而未直接向生产商采购的原因及合理性,是否符合行业惯例,上述贸易商是否与发行人及关联方存在关联关系或其他特殊利益安排;(3)铝锭及扁锭前五大供应商供应商与发行人控股股东、董监高是否存在关联关系,是否存在前员工为其股东或主要管理人员;(4)报告期内发行人主要供应商销售金额及占比变化的原因及合理性,与同行业可比公司是否一致,新增供应商合作不久即大量采购的原因及合理性;(5)发行人报告期内向不同供应商采购价格是否存在重大差异,差异的原因及合理性;(6)各供应商向其他客户销售价格与对发行人销售价格是否存在重大差异,差异的原因及合理性,是否存在利益输送或其他安排。请保荐代表人说明核查依据、过程,并发表明确核查意见。

二、湖北均瑶大健康饮品股份有限公司

(一)基本信息

公司为食品饮料生产企业,主营含乳饮料中常温乳酸菌饮品的研发、生产和销售,并陆续推出其他健康饮品。公司采用经销模式进行产品销售。

公司前身有限公司成立于1998年8月,2000年11月10日整体变更为股份公司。目前总股本3.6亿股。

目前,公司拥有 4 家全资子公司,另控股 1 家子公司。截至2019年末,公司员工总数698人。

(二)控股股东、实际控制人

均瑶集团持有公司总股本的 39.01%,为公司的控股股东。王均金直接持有均瑶大健康饮品 28.89%的股份,通过控股均瑶集团控制均瑶大健康饮品39.01%的股份,合计控制均瑶大健康饮品67.90%的股份,为公司实际控制人。

(三)报告期业绩

2017年、2018年、2019年,公司营业收入分别为11.46亿元、12.87亿元、12.26亿元,扣非归母净利润分别为2.08亿元、2.41亿元、2.53亿元。

(四)主要关注点

1、 报告期员工离职率超过50%

2017年末、2018年末、2019年末,公司员工总数分别为628人、646人、698人,很异常的是,这3年员工离职率分别为60.17%、64.21%及 52.53%,离奇得高。

对此,招股书解释:2017 年度、2018 年度离职率较高的主要原因系子公司养道食品、奇梦星为新设立公司,其中养道食品及奇梦星所推出的产品尚处于初期面世阶段,市场尚不成熟,同期均瑶食品衢州逐步开始试生产,导致人员流动较多。2019 年度公司离职率下降的主要原因系随着业务发展发行人合并口径员工人数增长,且均瑶食品衢州生产逐步稳定使得人员离职率显著降低。

此外,公司主要从事常温乳酸菌的生产与销售,其原料、工艺及配方是产品质量和口碑的关键,对生产工人技术要求较低,且经多年市场开拓,公司已形成了较为完善的经销体系,具有稳定的销售渠道,对基层销售人员的依赖性较低,上述岗位被替代性强、竞争压力较大,导致其流动性相对较高,该等人员离职率较高符合行业特点。

2、产品系列相对单一

公司主营含乳饮料中常温乳酸菌饮品的研发、生产和销售。2017 年、2018 年和 2019 年,公司乳酸菌饮品销售收入分别达到 11.34亿元、12.57亿元和 11.88亿元,占公司全部主营业务收入的 99.02%、97.71%和 95.37%。

3、一个小股东(王均瑶的女儿)尚未对本次发行事宜发表意见

王滢滢系发行人实际控制人王均金和发行人股东王均豪的侄女,其所持发行人股份系因继承而来。2011 年 1 月 27 日,公司召开股东大会,决议根据上海市高级法院的《民事判决书》,同意王瀚、王超、王宝弟、王滢滢各自继承原王均瑶所持有的均瑶大健康饮品股份。由此,王滢滢成为发行人股东。本次发行前,王滢滢持有公司 67.50万股,持股比例为 0.1875%。针对本次发行事宜,现已与王滢滢取得联系,尚待其对本次发行事宜发表意见。

4、部分产品代工生产

报告期内,公司采用自有工厂和代工厂生产结合的产品生产模式,代工厂承担了本公司的特别是旺季前、旺季中阶段的重要产量任务,有效补充了公司产能、保证了供货节奏。

(五)发审会议询问的主要问题

1、发行人主要釆取经销模式。请发行人代表说明:(1)2018年新增经销商家数较多、2017年和2019年退出经销商数量大于新增经销商的原因及合理性,经销商变动是否符合行业特点;(2)主要经销商与发行人控股股东、实际控制人、董监高等是否存在关联关系、主要经销商是否仅销售发行人产品,与发行人、控股股东及其关联方是否存在非经营性资金往来;(3)目前现有的经销商家数是否和收入相匹配,单个经销商平均销售收入和同行业可比公司相比是否存在明显差异;新增经销商平均销售收入与经销商整体平均销售收入对比是否存在明显差异,报告期内主要新增经销商在其后年度收入是否稳定;(4)30万元以上订单数量自2018年起增长较快的原因及合理性;(5)主要经销商的库存及终端销售情况,是否存在向经销商压货调节收入的情形。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期内发行人“味动力”常温乳酸菌饮品的代工厂产量占发行人该产品产量的比重分别为62.81%、39.96%和35.27%。请发行人代表说明:(1)代工厂产量占比较高的合理性和必要性,主要代工产品委托加工费在报告期内标准是否稳定;(2)代工厂是否只为发行人代工,工厂规模及财务状况是否与代工生产相匹配;(3)发行人向代工厂提供材料是否转移所有权,发行人向代工厂釆购定价方式;(4)发行人及其控股股东、实际控制人、发行人的董监高、其他核心人员及其关系密切家庭成员与代工厂之间是否存在关联关系或者相关利益安排,是否存在为发行人分担成本费用或利益输送等行为;(5)代工模式下和自有工厂模式下,同类产品对外销售定价是否存在差异。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、均瑶集团通过个人备用金账户向许彪等4人转账。发行人解释上述转账属于股东对许彪等4人在集团长期贡献的个人奖励,模拟成发行人分红口径进行计算。请发行人代表说明:(1)上述资金划转的背景、金额确定依据;是否涉及股份代持行为;(2)对许彪等4人在集团的长期贡献的个人奖励按发行人的分红情况模拟分红的原因及合理性;(3)许彪等四人与均瑶集团或其他自然人股东是否存在大额资金往来;(4)认定上述资金划转为对许彪等4人在集团长期贡献的个人奖励是否有其他书面证据予以证明,是否足以排除存在代持或其他利益安排事项;(5)均瑶集团和许彪等4人对前述转账行为不涉及股份代持的结论目前是否认可,认可的具体方式,是否存在潜在纠纷。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、请发行人代表说明:(1)新冠疫情对发行人2020年一季度及上半年生产经营及财务状况的影响,相关风险披露是否充分;(2)发行人拟采取的应对措施,是否对全年经营业绩及持续经营能力产生重大不利影响。请保荐代表人说明核查依据、过程,并发表明确核查意见。

三、重庆顺博铝合金股份有限公司

(一)基本信息

公司主营业务为再生铝合金锭的生产和销售。公司主要利用各种废铝材料,通过分选、熔炼、浇铸等生产工序,生产各种牌号的铝合金锭,用于各类压铸铝合金产品和铸造铝合金产品的生产,从而实现铝资源的循环利用。

公司前身有限公司成立于2003年3月,2013年6月4日整体变更为股份公司。2015年7月28日,公司股票挂牌新三板,股票代码为“833081”。2018年10月12日起终止挂牌。目前总股本3.86亿股。

目前公司共有2家全资子公司、2家控股子公司、1家参股公司重庆农商行、1家分公司璧山分公司。截至2019年6月末,公司员工总数1029人。

公司早在2016年10月申报IPO,2017年10月更新申报,2017年12月5日被发审会否决。当时发审会议询问的主要问题如下:

1、发行人2014、2015年第一大供应商重庆志德再生资源利用有限公司(以下简称重庆志德),由发行人前员工和第三方自然人于2014年共同出资设立,2017年停止了与发行人的购销交易。2016年、2017年第一大供应商变更为葛洲坝环嘉(大连)再生资源有限公司(以下简称葛洲坝环嘉),该公司为2015年6月成立,且个人股东占比45%。请发行人代表:(1)说明重庆志德、葛洲坝环嘉不属于关联方的理由,是否完整披露关联方关系、恰当披露关联交易;发行人或其关联方与重庆志德股东之间是否存在股权代持关系,发行人或其关联方是否实际控制重庆志德;(2)发行人前员工在重庆志德出资比例仅为10%,另一自然人股东持股比例为90%,说明由该前员工担任重庆志德的法定代表人、执行董事、经理的原因及合理性;(3)根据申请资料发行人的上游行业属于卖方市场,但重庆志德与发行人主要通过应付款方式结算,与其他供应商主要通过预付款方式进行结算存在差异,并且重庆志德的业务毛利率不足1%,请补充说明前述情况的原因和合理性;(4)说明重庆志德2014年设立后即与发行人开展大规模交易的原因;葛洲坝环嘉成立后立即成为发行人第一大供应商的原因及合理性;重庆志德的供应商与葛洲坝环嘉的供应商是否存在重合;葛洲坝环嘉异地供货的实物流转情况及合理性;(5)说明发行人是否存在通过重庆志德和葛洲坝环嘉增加增值税抵扣情况,上游废铝回收行业主要供应商纳税的规范性,如存在不规范情况,是否会导致发行人存在大幅增加税收成本或引发相关税收风险。请保荐代表人说明核查程序并发表核查意见。

2、发行人主要经销商顺博贸易与发行人使用相似商号,其终端客户为长安汽车。请发行人代表进一步说明:(1)发行人通过顺博贸易与长安汽车合作的原因、必要性及合理性;(2)经销定价的依据;(3)发行人是否具备与长安汽车独立开展业务的能力。请保荐代表人发表核查意见。

3、报告期内发行人净利润增幅高于收入增幅,且废铝原材料各环节的结转单价与行业变动趋势存在差异。请发行人代表说明:(1)净利润增幅高于收入增幅的原因和合理性;(2)2016年铝价回升但发行人采购均价仍有所下降,且2016年生产成本的降幅高于采购成本降幅的原因和合理性;(3)报告期内,除2015年外,废铝期末结存均价高于营业成本中废铝均价的原因及合理性;(4)三种盘点法之一测量法的采用原因和合理性,以及对于测量法盘点存货可容忍盘点误差为2%的确定依据及对财务报告的影响。请保荐代表人说明核查程序并发表核查意见。

4、发行人上游供应商是卖方市场,下游客户通过应收款大量占用发行人资金。发行人盈利能力受市场价格波动影响较大,毛利率为5%-7%,管理费用和销售费用均低于同行业公司。请发行人代表说明:(1)发行人的核心竞争力;(2)在铝价大幅变动时,发行人抵御重大经营风险的应对机制及是否具备持续盈利能力;(3)结合GB31547-2015《再生铜、铝、铅、锌工业污染物排放标准》以及新的产业政策、环保和安全保护法规、排放标准等要求,量化分析相关政策法规对发行人报告期和未来经营业绩、持续盈利能力的影响。请保荐代表人发表核查意见。

5、发行人首发申报文件与新三板挂牌期间披露的文件在关联方及关联交易、前五名客户及收入金额、前五名供应商及采购金额、研发投入及经营活动现金流量等方面存在差异。请发行人代表说明在新三板挂牌期间是否符合《企业会计准则》及相关信息披露要求;会计基础工作是否规范、内部控制是否健全有效,是否能够保证财务信息披露的真实、准确、完整。

(二)控股股东、实际控制人

王增潮持有公司28.65%的股份,为公司第一大股东,担任公司副董事长兼总经理;王真见持有公司27.40%的股份,担任公司董事长;王启持有公司7.17%的股份,担任广东顺博执行董事;杜福昌持有公司7.17%的股份,任职于公司物资部。以上四人中,王增潮、王真见及王启三人为兄弟关系,杜福昌为王增潮、王真见及王启的姐夫。四人合计持股比例为70.39%,签署有《一致行动协议》,为公司的共同实际控制人。

王真见,1964年出生,具有30余年废旧金属回收及再生铝行业的从业经验。现任公司董事长。

王增潮,1969年出生,具有30余年废旧金属回收及再生铝行业的从业经验。现任公司副董事长兼总经理。

王启,1961年出生,具有30余年废旧金属回收及再生铝行业的从业经验。现任公司全资子公司广东顺博执行董事。

杜福昌,1953年出生,具有20余年废旧金属回收及再生铝行业的从业经验。现任职于公司物资部。

(三)报告期业绩

2016年、2017年、2018年及2019年上半年,公司营业收入分别为30.65亿元、39.31亿元、42.50亿元及20.19亿元,扣非归母净利润分别为1.22亿元、1.56亿元、1.35亿元及0.67亿元。

(四)发审会议询问的主要问题

1、发行人主要经销商顺博贸易与发行人使用相似商号,其终端客户为长安汽车。请发行人代表说明:(1)发行人对顺博贸易是否有重要影响;自设立以来是否有发行人前员工担任股东或主要管理人员;(2)发行人仅通过顺博贸易向长安汽车销售产品的原因及合理性;(3)发行人与发行人的经销商客户及其实际控制人和近亲属及前述人员控制或投资的企业之间是否存在关联关系、资金或人员往来。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、发行人直接原材料废铝采购单价低于市场价格,主要供应商康佳环嘉、葛洲坝环嘉的股东环嘉集团有限公司及王金平存在多项未决诉讼。请发行人代表说明:(l)发行人向江苏浩觉、康佳环嘉、葛洲坝环嘉及其关联方的采购价格远低于其他供应商采购价格的原因及合理性,价格是否公允,是否存在利益输送或者其他安排;(2)发行人及董监高、实际控制人等在供应商股东的相关案件中是否存在被追加起诉的风险;(3)发行人及董监高、实际控制人、主要股东等与江苏浩觉、康佳环嘉、葛洲坝环嘉的股东环嘉集团有限公司及王金平是否存在关联关系,是否存在资金往来,是否存在其他利益安排;(4)上述三家废铝供应商对除发行人以外类似规模的客户同期供货价格情况,是否存在重大差异,差异的原因及合理性;(5)发行人是否存在原材料供应渠道发生重大不利变化的风险,主要供应商的稳定性和可持续性,是否存在对供应商的重大依赖。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、发行人产品销售以直销方式为主,产品主要应用于汽车及其他行业。请发行人代表说明:(1)主要直销客户与发行人控股股东、董监高等是否存在关联关系;(2)江门市海川容大实业及其关联方报告期内销售收入大幅增加的原因及合理性;重庆环泰机械销售收入逐年下降的原因;(3)不同客户之间产品销售价格差异的原因及合理性,是否存在利益输送或其他安排;(4)结合新冠疫情影响,下游行业的周期变化是否会对申请人的经营业绩造成重大不利影响,相关风险因素是否已经充分披露。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、请发行人代表说明:(1)发行人生产经营是否依法取得与安全生产相关的全部批准、许可及备案,报告期内是否存在因安全生产事故而导致员工伤亡的情况,是否存在安全生产隐患;(2)发行人生产经营、建设项目是否符合环保相关要求、是否具备必要的资质,近期环保政策对发行人的影响,发行人是否存在可预见的重大环保合规风险,拟采取的措施及其有效性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

四、广州若羽臣科技股份有限公司

(一)基本信息

公司是面向全球优质消费品牌的电子商务综合服务提供商,致力于通过全方位的电子商务服务助力品牌方提升知名度并拓展中国市场。

公司前身有限公司成立于2011年5月,2015 年 7 月 21 日整体变更为股份公司,2015 年 12 月 2 日公司股票挂牌新三板,证券代码834647,2017 年 10 月 13 日起摘牌。目前总股本近9127万股。

目前公司共有 13 家全资一级子公司,1 家全资二级子公司;1 家控股二级子公司,4 家控股三级子公司;1 家一级参股公司,1 家二级参股公司 及 1 家分公司。截至2019年9月末,员工总数710人。

(二)控股股东、实际控制人

公司控股股东为王玉,直接持股比例为 37.48%;公司实际控制人为王玉、王文慧夫妇,两人直接持股比例为 42.80%;两人通过天津若羽臣间接持股比例为 10.52%,两人合计直接及间接控制公司的股份比例为 53.32%。

王玉,男, 1985年7月出生,现任公司董事长、总经理、法定代表人。

王文慧,女, 1985年11月出生,现任公司董事。

(三)报告期业绩

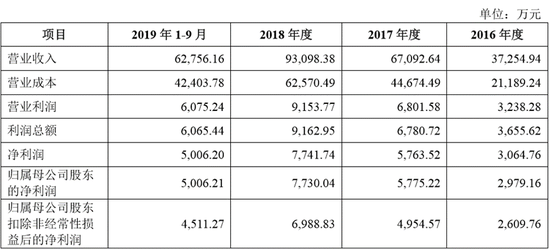

2016年、2017年、2018年及2019年上半年,公司营业收入分别为3.73亿元、6.71亿元、9.31亿元及6.28亿元,扣非归母净利润分别为2610万元、4955万元、6989万元及4511万元。

(四)发审会议询问的主要问题

1、报告期内,发行人营业收入持续增长,其中线上代运营零售业务、电商及非电商平台渠道分销业务收入存在一定波动。请发行人代表:(1)说明线上代运营零售、电商及非电商平台渠道分销业务报告期内营业收入及毛利率存在波动的原因及合理性,是否与行业可比公司一致;(2)说明线上代运营零售、电商及非电商平台渠道分销业务收入实现情况及销售特征是否与互联网销售、消费习惯及发行人主要促销活动相符;(3)说明开展电商平台分销业务的核心竞争力,2019年电商平台渠道分销业务收入下滑的态势是否得到改善;非电商平台分销商2019年收入大幅增长的原因及合理性,是否实现最终销售;(4)结合发行人与主要品牌方的合作及变动情况、主要竞争对手及自身比较优势,说明相关合作关系是否具有稳定性,主要合作品牌的变动是否会对发行人经营业绩造成重大不利影响;(5)结合网上销售的新业态和新模式,说明发行人现有业务模式是否具有可持续性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期内,发行人主要通过境外代理商SUP(JK)公司以及L&P公司的子公司上海玲肤采购美迪惠尔产品;L&P公司为发行人关联方,美迪惠尔为L&P公司的自有品牌。请发行人代表说明:(1)报告期内未直接从L&P公司采购,而主要向SUP(JK)公司采购的原因及合理性;SUP(JK)公司美迪惠尔产品基本由发行人代理销售是否属于行业惯例;(2)报告期各期发行人向SUP(JK)公司采购、L&P公司向SUP(JK)公司销售美迪惠尔产品的交易价格是否公允,相关产品毛利率水平是否合理,是否符合行业特征;美迪惠尔产品分销业务是否具有持续性及稳定性;(3)取得美迪惠尔产品经销权是否与朗姿股份入股美迪惠尔品牌方L&P公司相关,是否存在股东输送利益的情况;(4)SUP(JK)公司与发行人及其主要股东、实际控制人、董监高以及其他利害关系人是否存在关联关系;是否存在关联交易非关联化的情形,是否存在利益输送;(5)美迪惠尔最终提供者为发行人关联方等相关事项是否对投资者决策具有较大影响,相关信息披露是否真实、准确、完整。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期内,发行人相关返利金额占比逐年上升。请发行人代表:(1)结合相关合同约定,说明报告期内采购返利与采购量、销售返利与销售量是否具有合理的匹配关系;(2)结合发行人与尤妮佳的合作背景及主要合作模式,说明尤妮佳在合作初始即给予发行人较高返利且返利金额逐年上升的原因及合理性,是否存在利益输送情形;(3)说明报告期内返利相关会计核算是否与行业可比公司存在显著差异,是否符合企业会计准则的相关规定;应收返利是否存在回收风险;(4)说明品牌方返利政策变动对发行人经营成果可能产生的影响,发行人是否存在对相关返利的重大依赖,相关风险揭示是否充分。请保荐代表人说明核查依据、过程,并发表明确核查意见。